❗更新提醒:2024年RRSP供款上限已从2023年的$30,780提高至$31,560

如果你朋友圈里有几个保险经纪,应该能看到每年年初这个词曝光率特别高,仿佛火到万人空巷。下面我们就来看看为什么会这样。

什么是RRSP

RRSP全称 Registered Retirement Savings Plan,或者RSP,即Retirement Saving Plan,中文叫“注册退休储蓄计划”,意在帮助加拿大人趁年轻多避点税+投点资,以供未来使用。

RRSP其实早在1957年就推出了,普及则是后来才发生的事情。导火索是RRSP的普及跟利率的逐年下行,导致保障型养老金以及定期存款的收益不如以往。

加拿大人的寿命通常比较长,老龄化有着愈演愈烈的趋势。加之低利率环境,政府以及雇主将无法完全承担每一位员工的退休成本,因此需要我们为自己的将来进行储蓄。有了RRSP,只要你往这个账户里存钱,你的账面收入将相应扣减,从而就可以少缴税。对于多数员工来说,这也意味着每年税季的退税额会更多。现在少缴税,同时为将来储蓄。

因为是为了未来而“储蓄”,所以与其说是储蓄,其实投资更贴切。这里具体先说一下RRSP的2个作用:

避税

就大部分工薪族来说,收入的增长与税阶的增长是成正比的,也就是高收入的人不但税缴的多,缴税的比例也更高。于是“如何合理地在实际收入不变的情况下缴纳更少的税”变成一个亘古不变的命题。

其中一个概念叫“抵税额(Tax Deduction)”是一个常用的方法。简单说就是可以拿一些支出来抵消一部分应税收入,让自己要缴的税和税阶都降低一些。

举个例子,如果你一年收入是8万,税率是18%,这时你需要向加拿大税务局(CRA)缴纳1.44万的税金。如果你把收入当中的1万作为“支出”抵扣,这时不仅你的应纳税收入变成了7万,税率也降至16%。应交税金降至1.12万,省下大约3,200。

于是问题转变为如何增加自己的“支出”以降低应税收入,最终达到节税的目的 ——自己给自己买个爱马仕当然不能算,这里的支出是有明文限制的,常见的比如自己孩子私校的学费,一些满足特定条件的搬家费,以及RRSP。

但是出来混总是要还的,买RRSP花的钱终究有一天要回到你的手里。到那一天到来时你可能没有别的收入或已垂垂老矣,这时候将RRSP里的钱取出依然要作为缴税。但因为总收入已经降低,只需要按较低的税阶去缴就好了。

这么看来,RRSP作为一个“仓库”,通过降低收入起到了延税和避税的作用。

投资

进入RRSP这个“仓库”的钱放着也是放着,所以一般会拿去买点理财利滚利。常见的包括:

- 股票;

- 债券;

- 互惠基金 mutual funds;

- 分红保单

拓展阅读:加拿大股票入坑指南

谁需要RRSP

适合投资RRSP的人群

- 高收入人群,如年薪15万以上的T4工薪族,也是中产中缴税最高的一族;

- 新移民首次购房者,通过政府的首次购房计划(Home Buyer’s Plan)将RRSP里的资金贷出作为购房首付

不适合投资RRSP的人群

- 当下年薪较低人士,购买RRSP起不到多少延税作用还会加重生活开支。考虑到RRSP额度与TFSA一样可以逐年累计,可以考虑之后收入较高后再开始使用

- 财务配置缺失的家庭,比如子女教育计划,家庭保障计划,长期税务计划,遗产规划等相比于RRSP都更重要

开RRSP账户有什么条件

- 加拿大税务居民;

- 因为这个计划主要是给工薪族设计的。因此需要申请人有积极收入(Earned Income)且报过税。积极收入包括工资,提成等。而房产交易,股票交易所得的收入不属于这个范畴;

- 年龄在71岁以下。因为一旦超过71岁,RRSP将自动转为 Registered Retirement Income Fund,即注册退休收入基金(RRIF)。RRIF规定了最大取款额,并且账户持有人必须按比例提款并缴税。

RRSP的供款额度

为了防止为了避税被无限利用,RRSP的设计上每个人都有一个逐年递增对应的额度上限。

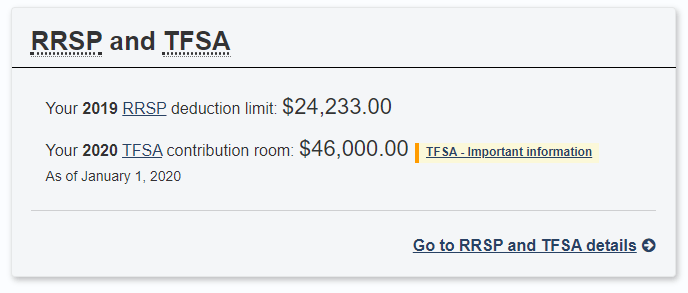

查看累计额度

想查到自己过往的累计额度,最简单的方法就是登录CRA账户看一眼:

计算今年额度

如果要计算当下这一年可以购买的RRSP额度就要看2个数字:

- 当年RRSP最高累计额度

- 上一年收入的18%

得到2个数字后,两者取其小。

RRSP历年最高累计额度参考下表:

| Year | RRSP dollar limit |

|---|---|

| 2023 | $30,780 |

| 2022 | $29,210 |

| 2021 | $27,830 |

| 2020 | $27,230 |

| 2019 | $26,500 |

| 2018 | $26,230 |

| 2017 | $26,010 |

| 2016 | $25,370 |

| 2015 | $24,930 |

但是,如果你的上一年收入的18%小于该年的上限,那就取你上一年收入的18%作为今年RRSP供款额度,没有用完的供款额度可以结转至下一年。

例子:2022年你挣了10万,那么2023年的RRSP供款额度就是18,000;如果2022年你挣了20万,那2023年的RRSP供款额度只能是30,780。与开户条件一样,这里的收入必须是薪资收入,自雇收入和提成收入这一类积极收入(Earned Income),不包括股息等资本利得。

RRSP供款的截止日期

当年的任何时候都可以向RRSP供款,但税务局将供款截止日期放宽至来年的前60天,也就是3月1日,这段“最后的机会”被称为RRSP季,也是为什么银行或是保险机构会在年初异常活跃的原因。

如何取出RRSP

从RRSP账户中取款

如果遭遇突发事件,急需用钱,你可以随时从RRSP账户中取款,但这会产生相应的成本。

- 你将被征税。这笔取款将计入你的年收入,如果你现在收入很高,税率和税金也会很高。

- 你将丧失复利。在账户中停留的时间越久,这笔资金在安全且免税的环境下增值的时间也越久。

- 你将丧失供款额。RRSP的供款额度无法恢复,当你从该账户提取款项时,供款额并不会因此恢复。

- 二次征税。除了在报税时增加你的收入,支付更多的税款,RRSP取款还会被立即征收“预扣税”。

RRSP取款的纳税计算

税务局会预先对你的RRSP取款征税,也就是所谓的预扣税,这就跟雇主预缴个人所得税是一个道理。加拿大居民的取款金额与预扣税规定对照如下:

- <5,000,10%

- 5,001-15,000,20%

- >15,000,30%

魁北克省的税率较低但需要额外缴纳省级销售税。

- <5,000,5%

- 5,001-15,000,10%

- >$15,000,15%

非加拿大居民

- 25%

取出的钱要纳入当年正常的应税收入,报税时还要再计算一次个人所得税再进行多退少补,而这也是RRSP在取款时对普通人来说损失最大的一个地方。

例子:如果你今年应税收入6万,RRSP取款3,000,总的应纳税所得额就变成63,000。具体税阶问题可以参考加拿大税务局官网每年的更新,联邦税和所在省省税要一起看。

拓展阅读:加拿大报税全指南

可以规避RRSP预扣税的情形

有2个情况可以规避RRSP的预扣税,其实上文也提到过:

- Home Buyer’s Plan:新移民首次购房者,通过政府的首次购房计划(Home Buyer’s Plan)将RRSP里的资金贷出作为购房首付。这时取出这笔钱不会增加你的收入,也不会被征收预扣税。但是RRSP的这笔款项必须在2年后开始偿还,15年还清。逾期未还的部分将被视为应税收入。

- Lifelong Learning Plan: 在指定教育机构培训的学费。只要上课每周的时长至少要达到10个小时,同时要至少持续3个月。这种方式的RRSP取款额上限为每年10,000,终身上限为20,000。这笔款项可以在5年后开始偿还,需10年内还清。

如果在退休前从RRSP账户中取款

如果急用钱的时候,当然也可以随时从RRSP账户中取款,但可能会造成如下损失:

- 预扣税;

- 个人所得税:应增加应税收入而导致的更高的个人所得税

- 失去积累的供款额:当你从该账户提取款项时,失去的RRSP供款额无法回头;

- 丧失未来复利的机会:因为供款额无法恢复,资金免税的环境下增值的额度也会变低

可见,RRSP的设计对提前取款并不友好,毕竟就是为了未来而设计的一个机制。

其实还可以有别的,如租赁房地产、CPP(加拿大养老金计划)和OAS(老年保障金计划)这样的收入形式,即使TFSA(免税储蓄帐户)也比RRSP灵活得多。大可不必着急从RRSP账户中取款。

如果退休后从RRSP账户中取款

只要在71岁之前,决定退休后,就可以停止供款并开始取款了。但是取法依然有3种方法:

- 一次性全部取出,与退休前取一样,依然会遇到个人所得税加预扣税的问题,而且因为是一次性取出,问题可能会更严重;

- 买年金(Annuity),跟养老金差不多,是退休人员提供稳定的收入的主要来源。年金可以做固定期限(term-based)或终身制(lifespan);

- 转为 Registered Retirement Income Fund,即注册退休收入基金(RRIF)

注册退休收入基金(RRIF)

与RRSP类似,但RRIF能取不能存,取款还有最低额度限制,且每年的最低取款额随着年龄的增长逐步提高。RRIF取款超出年度最低取款额的部分将被征税。与RRSP纳税情况一样,RRIF取款将被视为应税收入,并按照相应的税阶征税。

加拿大政府福利与RRSP取款的关系

除了RRSP和RRIF的收入,你最早60岁起就可以开始领取加拿大政府的各类福利金,主要包括:

- Canada Pension Plan,即加拿大养老金计划(CPP)

- Old Age Security,即老年保障金计划(OAS)

- Guaranteed Income Supplement,即低保补助金(GIS)

其中CPP是出现在你工资单上预扣额,所以能拿多少完全取决于你工作时缴纳了多少。而OAS和GIS拿多少则取决于退休后的应税收入,就像牛奶金一样。收入高自然就少。

RRSP的常见问题

RRSP是否必须等到退休才能取款?

不是。只是在提前取款的目的不是缴学费或者首次购房时,将面对各类税务和复利上的损失。

为什么RRSP是一种投资?

RRSP不是一个具体的东西,而是一个池子。所谓“买RRSP”指的是往这个池子里放钱。这个池子的形式可以是银行账户,券商账户,或是保险账户,之所以称之为“投资”也是因为这笔钱因为常年建议“只存不取”加上买理财后形成的定投利得。

什么时候买RRSP好?

只要符合资格,收入较高,TFSA供款也已经封顶,那当下就是不错的时机。

怎么给RRSP供款比较好?

可以一次性给一年,也可以通过常规的供款计划(Regular Contribution Plan),设立授权分期扣款的投资方式(Pre-authorized Chequing Plan),每月,每季或每半月自动从你的帐户扣款投资,让自己养成良好的投资及存钱的习惯,同时又可以享受平均成本(Dollar Cost Averaging)的好处。

RRSP是否可以买美股?

当然可以。事实上像Questrade这样的大众券商虽然不是银行,但都支持RRSP开户交易美股。

RRSP可以联合配偶的供款额一起使用吗?

可以。与保险类似,一般情况下建议RRSP将配偶添加为受益人。

这也是所谓“配偶RRSP”指一方位另一方注资RRSP。配偶RRSP和个人RRSP二者区别在于,供款与受益人不同。

当配偶收入差距较大时,这个方法可以让供款人收入减免的同时,受益方得到较低的边际税率,其底层逻辑与个人RRSP其实是一样的。

公司型RRSP账户会被长期锁定吗?

一般属于公司福利,可100%可以返还,意味着未来即使是离开了公司,大多数情况下你都可以把这笔资金转入自己的RRSP账户。

RRSP账户持有人过世怎么办?

一旦账户持有人过世,RRSP和RRIF都将被注销,账户中的全部资金将被视为受益人最后一年的收入并全额征税,所以该取时候还是要取。

有些例外情况允许某些特定的遗产受益人做延税处理,常见的比如配偶或者受监护的子女和孙辈。

RRSP 和TFSA哪个好?

目的不同。简单地说,如果当下收入高就用RRSP,反之TFSA更灵活。

还债是否应该大于购入RRSP?

这是个个人选择。不过低利率情况下,忽视长期储蓄换取偿还债务,可能会牺牲你的退休生活的质量。